こんなお悩みはありませんか?

-

銀行から融資を断られた

-

急な運転資金が必要となった

-

ローンを借り換えて、

キャッシュフローを改善したい -

納税資金を調達したい

ご相談ください!

セゾンファンデックスの4つの特徴

-

銀行とは異なる審査基準

赤字決算、創業してから間もないなど決算内容だけでなくお客様の事業計画・返済計画・資金計画なども考慮し、独自の審査基準で銀行で対応が難しいケースもご対応します。

なお、納税資金の融資も可能です。 -

不動産担保力を重視

抵当権順位は問わず(二番抵当も対応可能)、住宅ローン返済中でも担保余力を最大限に評価します。

-

スピーディな対応

仮審査は最短即日で回答。

本審査は書類のご提出から最短3営業日で審査いたします。

商品・サービスの代金回収が数ヶ月後であるにも関わらず、仕入れ代金や外注費の支払いをしなければならない場合など、急な運転資金にも対応いたします。 -

まとまった額の長期借入れが可能

無担保ローンと比べると融資限度額は大きく、まとまった資金を調達できます。

また、長期での借り入れが可能なため、毎月の返済額を抑えることができます。

銀行などの金融機関からの短期借入れを長期へ借り換えることで、キャッシュフローが改善し返済や資金繰りがラクになる可能性があります。

ご契約の流れ

-

STEP1

ご相談・お申込み

-

STEP2

仮審査

最短即日で

回答いたします。 -

STEP3

書類の提出・本審査

必要書類のご提出から

最短3営業日

で審査をいたします。 -

STEP4

ご契約・ご融資

ご契約時の必要書類をご提出ください。

手続き完了後、お客様の口座へお振込みいたします。

必要書類

審査時

法人融資の場合

- 法人代表者の本人確認書類~運転免許証(運転経歴証明書)、パスポート、マイナンバーカードなど

- 法人代表者の住民票(世帯全員分の記載があるもの)

- 法人代表者の収入証明書~源泉徴収票、確定申告書、課税証明書など

- 法人の本人確認等書類~商業登記簿謄本

- 決算報告書(直近2期分)、事業計画書(新規事業の場合は、創業計画書など)

- 法人および担保提供予定者の納税証明書(固定資産税・所得税・住民税など)

- 担保予定不動産のローン残高が確認できる残高証明書、返済予定表、返済口座通帳など

その他必要に応じて、上記以外の書類を提出していただく場合がございます。

審査時必要書類のPDFはこちら

ZIPファイルのダウンロードが始まります

個人事業主融資の場合

- 本人確認書類~運転免許証(運転経歴証明書)、パスポート、マイナンバーカードなど

- 住民票(世帯全員分の記載があるもの)

- 収入証明書~確定申告書、課税証明書など

- 事業計画書など(新規事業の場合は、創業計画書など)

- 担保提供予定者の納税証明書(固定資産税・所得税・住民税など)

- 担保予定不動産のローン残高が確認できる残高証明書、返済予定表・返済口座通帳など

その他必要に応じて、上記以外の書類を提出していただく場合がございます。

審査時必要書類のPDFはこちら

ZIPファイルのダウンロードが始まります

ご契約時

実印・印鑑登録証明書(3ヶ月以内のものを2通)・銀行届出印・登記済権利証(登記識別情報)

上記以外の書類をご用意いただく場合がございます。あらかじめご了承ください。

ご提出いただいた書類は返却できませんので、あらかじめご了承ください。

よくある質問

会社を設立したばかりで、決算書がまだありません。

融資を受けることはできますか?

会社を新設したばかりのお客様へのご融資実績も多数ございます。

事業計画書をご提出いただき、今後の事業計画をもとに将来性を判断させていただきます。

他の金融機関ではお取扱いが難しい場合でもお気軽にご相談ください。

決算書が赤字でも融資を受けることはできますか?

赤字決算のお客様へのご融資実績も多数ございます。

事業計画書をご提出いただき、経営改善案をお教えください。今後の事業計画・返済計画・担保不動産などをもとに総合的に判断させていただきます。他の金融機関ではお取扱いが難しい場合でもお気軽にご相談ください。連続赤字決算でもまずはお問合せください。

資金使途に制限はありますか?

事業性資金であれば、運転資金や設備資金など、特に資金使途に制限はありません。

創業資金(開業資金)でも融資を受けることはできますか?

独立開業資金をご融資した実績が多数ございます。

創業計画書をご提出いただきまして、審査をさせていただきます。フランチャイズ加盟による開業の場合は、加盟金からお取扱い可能です。 他の金融機関ではお取扱いが難しい場合でもお気軽にご相談ください。

これから相続する物件を担保に融資を受けることはできますか?

相続予定の不動産のお取扱い実績も多数ございます。

相続の手続きに関するご相談も承ります。他の金融機関ではお取扱いが難しい不動産でもお気軽にご相談ください。

住宅ローンが残っているけど大丈夫ですか?

住宅ローンが残っていて、他社の一番抵当、二番抵当が設定されている場合でも、ご融資した実績が多数ございます。 現在の借入残高と担保物件の評価額をもとに総合的に審査させていただきます。他の金融機関ではお取扱いが難しい不動産でもお気軽にご相談ください。

融資まで何日かかりますか?

正式なお申込みをしていただいてから、最短1週間でご融資可能です。

担保にした不動産に住み続けることはできますか?

もちろん住み続けていただけます。不動産担保ローンの仕組みは住宅ローンと同じです。抵当権の設定後もご自宅でしたらそのまま居住する、事務所など事業用不動産でしたらそのまま使い続ける、あるいは、ご売却するなど、所有者様の意思で行うことが可能です。

商品概要

-

利用目的

-

運転資金、設備投資、開業資金、納税資金、ローンの組換えなど

-

対応エリア

-

全国

一部対応できない地域がありますのであらかじめご了承ください。詳細エリアはこちら

-

契約対象者

-

法人・個人事業主

個人事業主は原則、申込時満20歳以上70歳以下、完済時85歳未満の方。

日本国籍または永住許可を有する方。

-

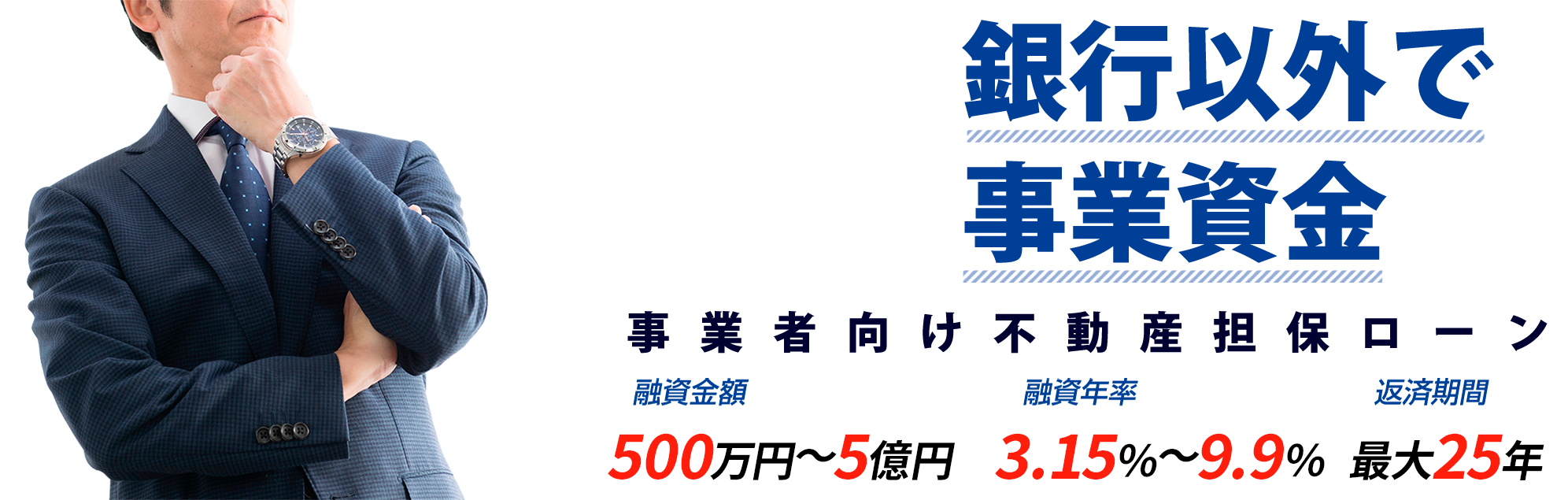

融資金額

-

500万円~5億円

-

融資年率

-

●変動金利 3.15%~4.95%(2025年6月時点)

(融資実行月の3ヶ月前の月末に適用される短期プライムレート(みずほ銀行)+1.275%~3.075%)●固定金利 4.50%~9.90%

金利タイプ(変動金利または固定金利)は、当社の審査により決定させていただきます。

-

実質年率

-

15.0%以内(事務手数料・調査料などを含め年率で換算したもの)

-

遅延損害金

-

年率 20.00%

-

融資方法

-

お客様の口座へお振込みいたします。

-

返済期間・返済回数

-

5年~25年/60回~300回

変動金利の場合、利率の見直しに伴い、原則として毎月の返済金額は増額されませんが、返済期間は最長35年・420回となる場合があります。

-

返済方式

-

毎月元利均等払い

-

返済日

-

毎月4日 ご指定口座からの自動引落し。(金融機関休業日の場合は翌営業日)

初回のご返済はご融資日の翌々月となります。通帳などには、《セゾン》などの名称が表示されます。

-

担保

((根)抵当権設定) -

法人、代表者またはその親族が所有する不動産

担保権の順位は問いません。

-

連帯保証人

-

原則不要

法人融資の場合は、代表者の連帯保証が原則必要となります。

また、ご親族(三親等以内)が担保提供される場合は、連帯保証人となっていただく場合があります。

-

契約時の諸費用

-

事務手数料(ご融資金額の1.65%以内<税込>)

来社にてご契約いただけない場合は、北海道・四国・九州44,000円<税込>、その他地域22,000円<税込>を別途ご負担いただきます。

調査料(ご融資金額の0.55%以内<税込>)

収入印紙代相当額

登記費用(実費)

振込手数料(実費)

-

中途解約手数料

-

返済元金の3.0%以内

-

商品名(正式名称)

-

事業者向け不動産担保ローン

指定紛争解決機関について

日本貸金業協会 貸金業相談・紛争解決センター

〒108-0074 東京都港区高輪3-19-15

03-5739-3861

「日本貸金業協会 貸金業相談・紛争解決センター」とは、貸金業に関するさまざまな相談・苦情等をお受けする窓口として、金融庁の指定を受けた日本貸金業協会が運営しているセンターです。

詳しくは、日本貸金業協会のホームページをご参照ください。

審査により、お申込みの意に添えない場合もございます。

ご返済例

ご返済例は参考ですので、実際の金額と異なることがあります。

下記以外の返済例をご希望の方は「返済シミュレーション」を参考にしてください。

融資金額500万円

(融資年率9.9%)

| 返済回数 | 5年(60回) | 10年(120回) | 15年(180回) | 25年(300回) |

|---|---|---|---|---|

| 毎月の返済金額 | 106,000円 | 66,000円 | 53,500円 | 45,100円 |

| 返済回数 | 毎月の返済金額 |

|---|---|

| 5年(60回) | 106,000円 |

| 10年(120回) | 66,000円 |

| 15年(180回) | 53,500円 |

| 25年(300回) | 45,100円 |

融資金額700万円

(融資年率9.9%)

| 返済回数 | 5年(60回) | 10年(120回) | 15年(180回) | 25年(300回) |

|---|---|---|---|---|

| 毎月の返済金額 | 148,400円 | 92,400円 | 74,900円 | 63,200円 |

| 返済回数 | 毎月の返済金額 |

|---|---|

| 5年(60回) | 148,400円 |

| 10年(120回) | 92,400円 |

| 15年(180回) | 74,900円 |

| 25年(300回) | 63,200円 |

融資金額1,000万円

(融資年率9.9%)

| 返済回数 | 5年(60回) | 10年(120回) | 15年(180回) | 25年(300回) |

|---|---|---|---|---|

| 毎月の返済金額 | 212,000円 | 132,000円 | 107,000円 | 90,200円 |

| 返済回数 | 毎月の返済金額 |

|---|---|

| 5年(60回) | 212,000円 |

| 10年(120回) | 132,000円 |

| 15年(180回) | 107,000円 |

| 25年(300回) | 90,200円 |

融資金額1,500万円

(融資年率8.9%)

| 返済回数 | 5年(60回) | 10年(120回) | 15年(180回) | 25年(300回) |

|---|---|---|---|---|

| 毎月の返済金額 | 310,600円 | 189,100円 | 151,100円 | 124,900円 |

| 返済回数 | 毎月の返済金額 |

|---|---|

| 5年(60回) | 310,600円 |

| 10年(120回) | 189,100円 |

| 15年(180回) | 151,100円 |

| 25年(300回) | 124,900円 |

融資金額2,000万円

(融資年率8.9%)

| 返済回数 | 5年(60回) | 10年(120回) | 15年(180回) | 25年(300回) |

|---|---|---|---|---|

| 毎月の返済金額 | 414,100円 | 252,100円 | 201,500円 | 166,500円 |

| 返済回数 | 毎月の返済金額 |

|---|---|

| 5年(60回) | 414,100円 |

| 10年(120回) | 252,100円 |

| 15年(180回) | 201,500円 |

| 25年(300回) | 166,500円 |

融資金額2,500万円

(融資年率5.8%)

| 返済回数 | 5年(60回) | 10年(120回) | 15年(180回) | 25年(300回) |

|---|---|---|---|---|

| 毎月の返済金額 | 480,900円 | 274,900円 | 208,200円 | 158,100円 |

| 返済回数 | 毎月の返済金額 |

|---|---|

| 5年(60回) | 480,900円 |

| 10年(120回) | 274,900円 |

| 15年(180回) | 208,200円 |

| 25年(300回) | 158,100円 |

融資金額3,000万円

(融資年率5.8%)

| 返済回数 | 5年(60回) | 10年(120回) | 15年(180回) | 25年(300回) |

|---|---|---|---|---|

| 毎月の返済金額 | 577,100円 | 329,900円 | 249,800円 | 189,700円 |

| 返済回数 | 毎月の返済金額 |

|---|---|

| 5年(60回) | 577,100円 |

| 10年(120回) | 329,900円 |

| 15年(180回) | 249,800円 |

| 25年(300回) | 189,700円 |