親族間売買 お任せください!親族間売買ローン

親子間売買・親族間売買のほか、兄弟間での持ち分の買取資金などでもご利用可。

銀行での取扱いが難しい場合でも、ぜひご相談ください。

こんな方にオススメ!

-

借入れの

返済 -

相続

-

離婚

-

施設入居費

銀行などで対応が

難しい場合に

親族間売買とは?

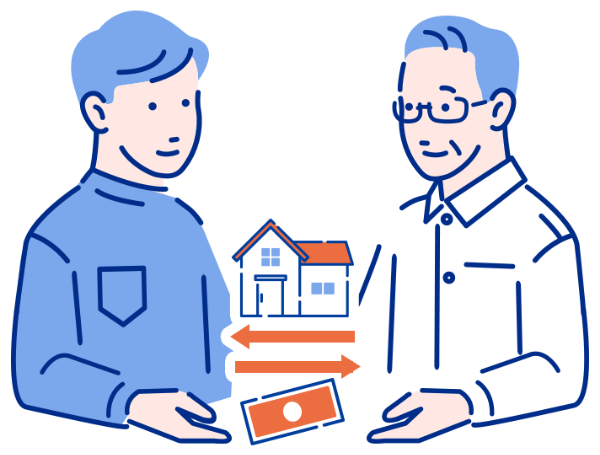

不動産の親族間売買とは、自宅をはじめとした不動産を親子間や兄弟、夫婦といった親族の間で売買することです。

親族間売買が親子間で行われた場合には、親子間売買とも呼ばれます。

親族間売買の

メリット・デメリット

親族間売買のメリット

親族間売買における最大のメリットは、家を守れることです。

苦労して手に入れたマイホームや生まれ育った実家は、誰しも愛着があり手放しがたいもので、「住み続けたい」「他人の手には渡したくない」と思うのは当然です。

通常の不動産売却では、完全に見ず知らずの人の手に渡ってしまいます。

一方、子どもや兄弟など親族への売却であれば、買い手側は我が家に住み続けることができますし、売り手側は愛着のある家が他人のものとならずに済むため、気持ちよく売却できるでしょう。

親族間売買のデメリット

税務署からみなし贈与を疑われやすい

親族間売買では、通常の不動産取引と比べて、売り主と買い主の関係性は非常に近いため、通常の相場より安く不動産を売却するといったことが起こりがちです。

しかし、あまりに安い売買価格で取引して税務署にみなし贈与と判断されると、高額な贈与税を納めなければならなくなります。

そのため、不動産売買価格の決定には、注意をする必要ががあります。

親族間売買では銀行の住宅ローンを組むことが困難

親族間での取引とはいえ、不動産はその価格が数百万~数千万円にも及びます。

したがって、親族間売買の買い主の金銭的負担は大きく、現金一括払いでの購入が難しいため、銀行から借入れが必要となります。

買い主が購入する不動産に住む場合、他の金融商品よりも低金利な住宅ローンを利用したいところですが、親族間の不動産売買では住宅ローンの利用が非常に難しく、親族間売買成立のハードルとなっています。

銀行での取り扱いが

難しい理由

通常、親族間で不動産をやりとりする場合には、相続または贈与で不動産の所有権を移転することが一般的です。

にもかかわらず、あえて親族間売買によって不動産の所有権を移転することに、何かしらの狙いがあるのではないかと疑念を持つため、銀行は親族間売買の融資に消極的です。

そのため、銀行で行う親族間売買の住宅ローン審査は相当に厳しく、そもそも「親族間売買に対する住宅ローンの貸付けは行わない」と明記している銀行も少なくありません。

親族間売買での住宅ローンが通りづらい理由のひとつとして、「親族間売買と偽り、借り手に投資や事業資金など、別の目的に融資したお金を使われてしまう可能性がある」と金融機関が危惧するためです。

住宅ローンは、本人が住むための家を購入することを目的に融資するローン商品で、他の金融商品よりも金利が低く設定されていて、借り手にとっては大変魅力的です。

したがって、悪用される可能性はゼロではありません。

本来の資金使途であれば別の金融商品を利用すべきであるのにも関わらず親族間売買を偽装されると、金融機関はその偽装を見抜くことが難しいうえ、正しく借り手を審査できないため、リスクが大きくなります。

他にも、親族間売買では市場価格から乖離した金額で売買が行われる恐れがあること、相続や贈与で発生する税金の回避のための利用ではないかと金融機関が懸念することなども理由として挙げられます。

セゾンファンデックスが

選ばれる理由

-

01 銀行・フラット35で

借りられなくても

銀行などの金融機関で「親族間売買に対する住宅ローンの貸付けは行わない」と言われた場合などにご相談ください。

-

02 スピーディに審査

最短で3営業日後に審査結果を回答いたします。

-

03 クレディセゾン

グループの安心感

クレディセゾングループの一員としてお寄せいただくご信頼を背景に、さまざまな不動産を評価する目利き力と他の金融機関にはない独自の審査基準で、親族間売買の幅広いニーズにお応えしております。

ご利用事例

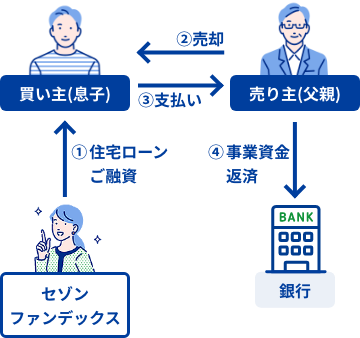

事業資金の返済に困窮した親から自宅を購入した事例

- 職業

- 会社員

- 家族構成

- お父様 + 本人

- 自己資金

- 200万円

- 融資金額

- 1,300万円

お客さまのお困りごと

- 父親名義の自宅に同居。

- 父親は長年会社を経営していたが、不況の煽りを受けて経営が悪化。

- 自宅を担保に銀行から事業資金を借りていたが、支払いが遅れて競売となってしまった。

- 自分がローンを組んで父親から購入することで競売を回避したいが、親族間売買のための融資はできないと銀行に断られてしまった。

セゾンファンデックスの親族間売買ローンで解決

- 安定した収入もあり、不動産の担保価値と返済能力を総合的に評価しご融資。

- 競売落札のスケジュールに合わせて、スピーディに住宅ローンとして借入れすることができたため、競売で家を手放さずに済んだ。

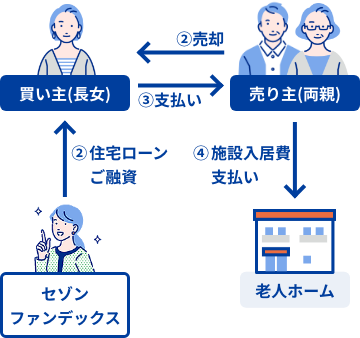

施設入居費用のため、親族間売買した事例

- 職業

- 会社員

- 家族構成

- ご両親 + 本人(長女・30歳)

- 自己資金

- 200万円

- 融資金額

- 2,600万円

お客さまのお困りごと

- 所有者である両親は転勤族であったため、定年後も実家がある東京には戻らず、北海道に居住。子どもの自分だけが家に住んでいる。

- 夫婦で入れる介護付老人ホームへの入居のため、実家を売却したいと両親から相談された。

- できればこのまま実家に住み続けたいと思い、銀行に相談したが親子間売買のため断られてしまった。

セゾンファンデックスの親族間売買ローンで解決

- 不動産は人気のあるエリアで交通の便も良い物件。担保価値と返済能力を総合的に評価し、ご融資。

- 両親は売却代金で老人ホーム費用も用意でき、無事に入居できた。

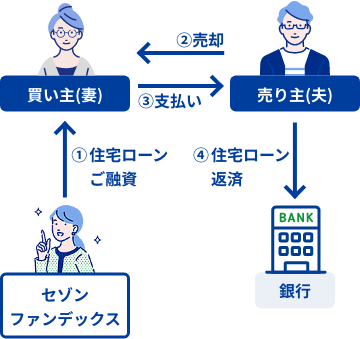

離婚時に夫名義の住宅ローンが残る自宅を購入した事例

- 職業

- 会社員

- 家族構成

- 本人 + 小学生の子ども2人

- 自己資金

- 500万円

- 融資金額

- 2,300万円

お客さまのお困りごと

- 夫と離婚し、子ども2人の親権は自分が持つことになった。

- 小学生の子どもたちの生活環境を変えたくなく、今のマンションに住み続けることを希望。

- 夫名義で組んだ住宅ローンはまだ2,300万円残っており、転居する夫は売却を希望している。

- 住宅ローンを組んだ金融機関のほか、複数の金融機関へ相談したが、離婚時の親族間売買の取扱いは難しいと断られた。

セゾンファンデックスの親族間売買ローンで解決

- 安定した収入や頭金を2割ほど用意されていたことから、返済能力は問題ないと判断しご融資。

- 離婚後の環境変化を最小限に押さえ、今までの住み慣れた家に住み続けることができるので安心。

- 夫にとっては住宅ローンの負担がなくなり、お互いにとってメリット。

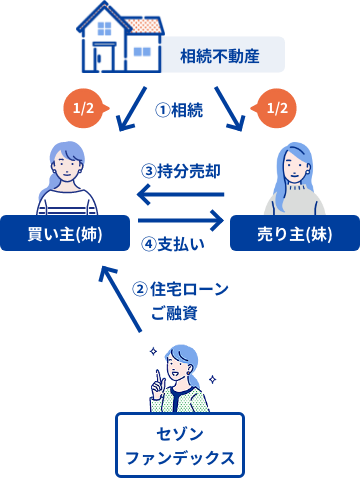

自宅の相続で住宅ローンを利用した事例

- 職業

- 会社員

- 家族構成

- ご本人 ※妹は別居

- 自己資金

- 200万円

- 融資金額

- 1,500万円

お客さまのお困りごと

- 母が亡くなり、相続財産は一緒に住んでいた自宅のみ。

- 遠方に住む妹は自宅を売却し現金化したがっているが、母と同居していた自分は相続してこのまま住み続けたい。

- 自宅の不動産価値は3,000万のため、妹に1,500万円支払う必要がある。

- 手元資金が足りず、地元金融機関へ相談したが、親族間売買の融資に難色を示した。

セゾンファンデックスの親族間売買ローンで解決

- 自宅を共有名義で相続し相続登記後、妹の共有持ち分買取のため、セゾンファンデックスの住宅ローンを利用。

- 物件自体は駅から近く、将来的な流通性も期待でき、希望額をご融資。

- 自分は実家に住み続け、妹は現金を手にし、双方の希望が叶い円満な相続ができた。

よくある質問

-

Q 親が所有する不動産購入のために、住宅ローンを借りられますか?

Aご利用いただけます。

親子間売買のためのご融資実績も多数ございます。

他の金融機関ではお取扱いが難しい場合でもお気軽にご相談ください。 -

Q 親族間売買で住宅ローンの融資を受けるときに、自己資金は必要ですか?

A原則として必要です。

登記費用等の諸費用も必要となります。 -

Q 共有名義の不動産があり、持ち分買取りをしたいのですが、住宅ローンを借りられますか?

Aご利用いただけます。

離婚時のご自宅やご兄弟と共有名義で相続した不動産など、持ち分買取りのためのご融資実績も多数ございます。

他の金融機関ではお取扱いが難しい場合でもお気軽にご相談ください。

銀行などで対応が

難しい場合に

ご利用の流れ

-

ステップ1

ご相談・お申込み

電話でのご相談

ご相談はお電話で承ります。

WEBからのお申込み

24時間365日いつでもお申込みいただけます。

-

ステップ2

仮審査

最短即日で回答いたします。

-

ステップ3

書類のご提出・本審査

必要書類のご提出から最短3営業日で審査、決定したご融資条件を提示いたします。

-

ステップ4

ご契約・ご融資

ご契約時の必要書類をご提出ください。手続き完了後、買い主様または売り主様の口座へお振込みいたします。

契約書のお控えはご自宅にお送りいたします。

商品概要

| 対応エリア |

全国

|

|---|---|

| 契約対象者 | 申込時満20歳以上70歳以下、完済時85歳未満の方。 安定した収入のある方。 |

| 融資金額 | 100万円~5億円 |

| 融資利率 |

|

| 実質年率 | 15.0%以内(事務手数料・調査料などを含め年率で換算したもの) |

| 遅延損害金 | 年率20.00% |

| 融資方法 | お客さまの口座へお振込みいたします。 |

| 返済期間・返済回数 |

5年~30年/60回~360回

|

| 返済方式 |

元利均等返済方式(ボーナス併用あり)

|

| 返済日 |

毎月4日にご指定口座からの自動引落し(金融機関休業日の場合は翌営業日)

|

| 担保(抵当権設定) |

|

| 保証人 |

原則不要

|

| 契約時の諸費用 |

事務手数料(融資金額の1.65%以内<税込>)

調査料(融資金額の0.55%以内<税込>) 収入印紙代相当額 登記費用(実費) 振込手数料(実費) |

| 中途解約手数料 | 返済元金の3.0%以内 |

| 商品名(正式名称) | 不動産担保ローン 不動産購入コース |

ご返済について

ご返済期日

- 毎月月末締切り、翌々月4日ご指定口座からの自動引落しとなります。4日が金融機関休業日にあたる場合は翌営業日となります。

- 口座へのご入金は必ず4日の前営業日までにお済ませください。

- ※通帳の明細欄には、セゾンと記載されます。

ご請求額のご確認方法

- ご融資日に郵送でお送りする「ご融資金返済予定表」でご確認いただけます。

ご返済方式

元利均等返済方式

毎月一定額をお支払いただく方式です。

一括返済

全額返済を承ります。返済元金の3.0%以内の中途解約手数料がかかります。

一部返済

翌月分の返済金額の増額を承ります。余裕のある月に返済することで返済期間が短縮できます。一部繰上返済手数料は無料です。お引落し日の前月10日までにご連絡ください。