更新日

相続税の納税対策として活用するリースバックとは?

2015年度の相続税の改正により、相続税は、基礎控除額の大幅な削減、税率上昇で大幅にアップしてしまいました。 また、基礎控除額が削減されたことで、相続税の対象になる方も格段に増えてしまったのです。 今回は、相続対策として活用できるリースバックについて解説します。

目次

相続税の税制改正により、相続税の対象が拡大

2015年度の相続税の改正

2015年度(平成27年度)の相続税の改正では、下記のような変更がありました。

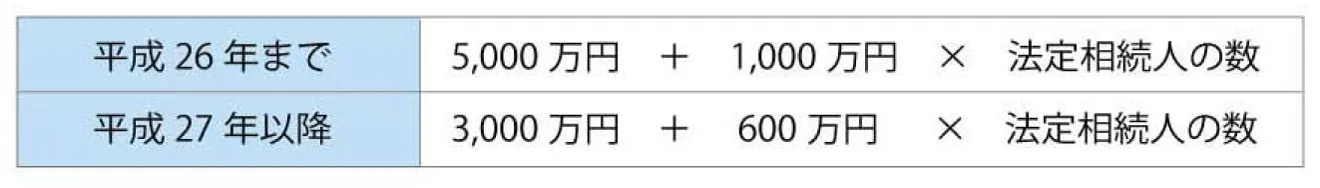

基礎控除額の削減

税率上昇

平成27年1月1日以降の相続税率(2020年1月時点)

出典:国税庁※1

平成26年まで

●1億円以上3億円以下の取得金額 → 相続税率:40%・控除額1,700万

●3億円以上の取得金額 → 相続税率:50%・控除額4,700万

平成27年以降

●1億円以上2億円以下の取得金額 → 相続税率:40%・控除額1,700万

●2億円以上3億円以下の取得金額 → 相続税率:45%・控除額2,700万

●3億円以上6億円以下の取得金額 → 相続税率:50%・控除額4,200万

●6億円以上の取得金額 → 相続税率:55%・控除額7,200万

相続税の計算

●遺産額 − 基礎控除額 = 課税遺産総額

●課税遺産総額を法定相続分で分割

●相続税額 = 相続人ごとの法定相続分 × 税率 − 控除額

で計算されます。

例えば

●遺産総額:1億4,800万円

●相続人:子供2人

●法定相続分:子供(2分の1)×2人

課税遺産総額 = 遺産額:1億4,800万円 − 基礎控除額(3,000万円 + 600万円 × 2人) = 1億600万円

子供1人あたりの相続税 = 1億600万円 × 法定相続分:2分の1 × 税率:30% − 控除額 700万円 = 890万円

という計算になるのです。

●基礎控除額が削減

●税率が上昇

したがって、上記の計算で算出される相続税額が上昇するため、相続税の対象になる方が増える結果となるのです。

相続税が課税される被相続人の割合

死亡者数に対する相続税課税件数の割合

出典:生命保険文化センター※2

「相続税が課税された人の割合」が2015年で倍増していることがわかるかと思います。

土地や建物の不動産価格が高い東京都に絞るとさらにこの割合が上がります。

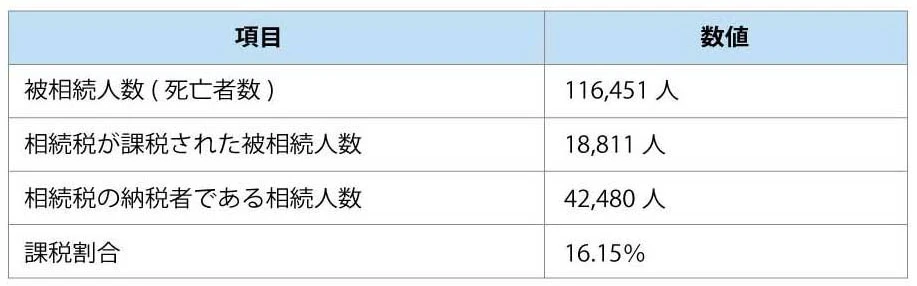

東京都の死亡者数に対する相続税課税件数の割合/平成29年分

出典:国税庁※3

東京都に絞ると、相続税の支払い対象者は、16.2%にものぼるのです。

土地や建物をお持ちの方ほど、相続税の支払い対象になる可能性が高く、有効な相続税対策を考えておく必要があるのです。

土地や建物を持っていると、現金不足で納税できない可能性がある!

前述した通りで、土地や建物を持っていると

●相続税の対象になる可能性が高くなる

●相続税の税額が上がる

可能性が高いと説明しましたが、もう一つのリスクとして

●納税資金を用意できない

可能性があるのです。

国税庁のウェブサイトでは

例えば、1月6日に死亡した場合にはその年の11月6日が申告期限になります。

なお、この期限が土曜日、日曜日、祝日などに当たるときは、これらの日の翌日が期限となります。申告期限までに申告をしなかった場合や、実際に取得した財産の額より少ない額で申告をした場合には、本来の税金のほかに加算税や延滞税がかかる場合がありますのでご注意ください。

と説明されています。

被相続人の死亡を知った日の翌日から10カ月以内に納税しなければならない

のです。

遺産に現預金が多い方であれば、その相続した現預金から納税資金を捻出すれば良いだけですので、大きな問題にはならないのですが、相続する遺産が「不動産」で現預金がほとんどない場合には、納税資金を10カ月以内にどこかで捻出せざるを得ないのです。(相続税額を分割して毎年少しずつ支払うことができる制度「延納制度」というものもありますが、延納制度を利用する場合は「担保の提供」「利子税の支払」が発生します。)

相続税が納税できなければ

●借金する

●不動産を売却して資金を作る

●不動産を物納制度を用いて納税する

●相続自体を放棄する

ことになってしまうのです。

このような事態を避けるためには

●被相続人(親、祖父母)の立場の方であれば、生きている間に相続人(妻、子供や孫、兄弟)のために相続対策を行う

●相続人(妻、子供や孫、兄弟)の立場の方であれば、生きている間に被相続人(親、祖父母)にお願いして、万が一のときに困らないように相続対策を行う

必要性があるのです。

相続対策の選択肢の一つとして「リースバック」という仕組みが活用できます。

リースバックを利用して、納税負担を軽減する方法

リースバックとは

お持ちの不動産(マイホームなど)を売却して、家賃(リース料)を支払うことで、そのマイホームに住み続けられるサービスのこと

を言います。

なぜ、マイホームをリースバックすると相続対策になるのか?

リースバックは

●マイホームをリースバック業者に売却する

●売却したマイホームを賃貸で借りる(住み続けられる)

仕組みですので

マイホームの所有権は、リースバック業者に移るのです。

リースバックをした方の資産から、マイホーム(不動産)が外れて、売却額の現金が資産に組み入れられることになります。

結果として

●不動産から現金になることで、資産総額が減少し、相続税額も減少する

●不動産から現金になることで、相続発生時の相続税の納税資金の確保に苦労する必要がなくなる

相続対策としてのメリットがあるのです。

さらに

●愛着のあるマイホームに住み続けることができる

●売却して得た現金で、老後を楽しむことができる

という、不動産売却にはないリースバックならではのメリットも享受できるのです。

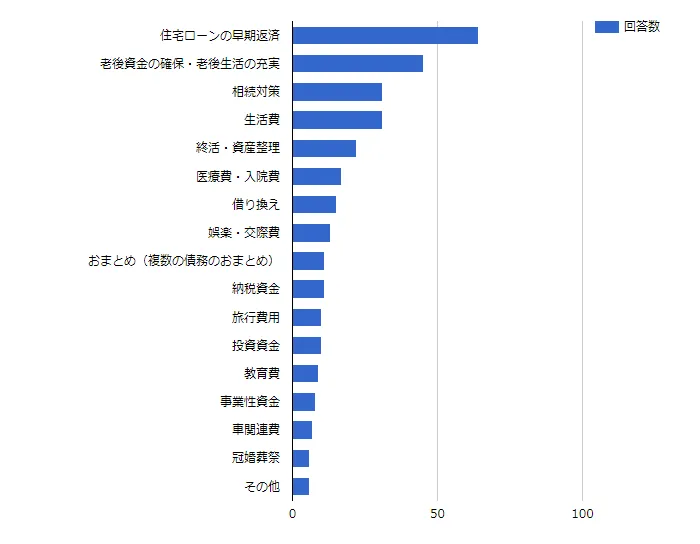

実際に、リースバックをした方のアンケート調査結果を見てみると

Q3 不動産リースバックの資金使途を教えてください。

出典:持ち家リースバックの窓口※4

約20%の方が「相続対策」を目的としてリースバックを実施しているのです。

リースバックを活用した相続税対策の計算例

実際にリースバックをした場合の相続税がどうなるのか、試算してみます。

試算条件

●マイホームの資産価値:9,000万円

●現金・預金:400万円

●住宅ローン残債:1,000万円

●住宅ローンの返済:毎月10万円

●相続人:子供2人(長男、次男)

相続発生時

遺産総額

●マイホーム(建物・土地)の資産価値:9,000万円

●現金・預金:400万円

●住宅ローン残債:0円(団信で0円)

合計:9,400万円

課税遺産総額 = 遺産額:9,400万円 − 基礎控除額(3,000万円 + 600万円 × 2人) = 5,200万円

長男の相続税 = 5,200万円 × 法定相続分:2分の1 × 税率:15% − 控除額 50万円 = 340万円

次男の相続税 = 5,200万円 × 法定相続分:2分の1 × 税率:15% − 控除額 50万円 = 340万円

長男が相続した現金・預金: = 200万円

次男が相続した現金・預金: = 200万円

長男、次男に340万円の納税義務が発生しますが、相続した現預金は200万円ずつですので、納税資金に足りていない状況となります。ともに140万円ずつ資金が不足している状態となるのです。

リースバックをした場合

※資産価値の70%の売却価格(6,300万円)でリースバックを実行したと仮定した場合

遺産総額

●マイホーム(建物・土地)の資産価値:0円(売却済み)

●現金・預金:5,700万円

●住宅ローン残債:0円(売却時に完済済み)

合計:5,700万円

課税遺産総額 = 遺産額:5,700万円 − 基礎控除額(3,000万円 + 600万円 × 2人) = 1,500万円

長男の相続税 = 1,500万円 × 法定相続分:2分の1 × 税率:10% = 75万円

次男の相続税 = 1,500万円 × 法定相続分:2分の1 × 税率:10% = 75万円

長男が相続した現金・預金: = 2,850万円

次男が相続した現金・預金: = 2,850万円

まったく問題なく、相続税の納税ができる上に、十分な遺産を現金という形で受け取ることができるのです。

リースバックを利用することで

●残された遺族の相続税が軽減される

●残された遺族に現金を相続させられるので、納税資金の不足を回避できる

●残された遺族に現金を相続させられるので、相続人同士の相続トラブルになりにくい

●愛着のあるマイホームに住み続けることができる

というメリットを享受できるのです。

セゾンのリースバックを活用する

●セゾンのリースバックでこんなお悩みを解決できます!

・住宅ローンを完済し、安心して老後を送りたい

・老後の生活費が足りない

・子どもたちに平等に財産を残したい

・お金は必要だが、住み慣れた家から離れたくない

・早めに相続対策をしておきたい

・自宅を売りたいが、近所の目が気になる

・金融機関からの借入債務・返済の負担を減らしたい

・滞納していた税金等を一括で支払いたい

・短期間でまとまった資金を調達したい

・一人暮らし(独り身)なので、早めに資産を整理したい

・定年退職後、年金暮らしで生活が不安

・リバースモーゲージでは条件が合わなかった

・子どもの学区変更による転校は避けたい

・急な病気で医療費がかさみ、生活費が足りない

●セゾンのリースバックのポイント

1.買い取り代金は一括してお支払い

2.売却しても、退去せずそのまま住み続けることが可能

3.固定資産税などの維持費が不要

4.引越し費用などは一切不要

5.将来的に再度購入することも可能

6.家賃は低額!初期費用もほぼかかりません

出典

※1 国税庁「相続税の税率」

※2 生命保険文化センター「相続税を払う人はどれくらいいる?」

※3 国税庁「平成29年分の相続税の申告状況(東京都)」

※4 持ち家リースバックの窓口「不動産リースバック利用者への総合調査」