更新日

【FP監修】どんな住宅ローンが老後生活を苦しくする?定年後でも完済する方法も解説

| 監修者氏名 | 水上克朗(みずかみかつろう) |

|---|---|

| 保有資格 | CFP(日本FP協会認定)、1級ファイナンシャルプランニング技能士 |

| 所属 | ファイナンシャルプランナー水上克朗事務所 |

| 監修日 | 2023年02月03日 |

「このままでは老後に住宅ローンが残ってしまう」「退職金で住宅ローンが完済できず、住宅ローンの返済が苦しい」返済の不安をなくし、せっかく手に入れたマイホームに老後も住み続ける方法をお伝えします。

老後の住宅ローン事情

人生で最も大きな買い物と言われるマイホーム。高額な買い物だからこそ大半の人が住宅ローンを利用します。また晩婚化により、40代で住宅ローンを組む人も増え、住宅ローンの完済年齢もそれに比例し高くなっています。

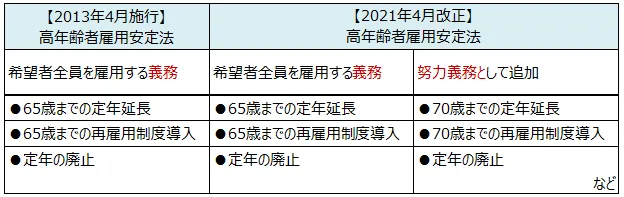

公的年金の受給開始年齢が段階的に65歳に引き上げられることを受け、現行の「高年齢者雇用安定法」では、従業員の雇用を65歳まで確保するため、企業に定年退職年齢を65歳に延長するか、再雇用という形で65歳まで雇用するか、定年を廃止するかのいずれかの制度を導入することが義務づけられています。また、2021年4月施行の「改正高年齢者雇用安定法」では、70歳までの就業機会を確保するため、70歳までの定年延長や再雇用、定年廃止などを努力義務として追加しています。

住宅ローンの完済年齢を80歳とすると、65歳定年であれば退職後15年間、70歳定年でも退職後10年間はローンの返済が続く計算になります。また、再雇用であれば、雇用形態が嘱託やパートアルバイト、契約社員などに変わる場合がほとんどで、一般的には「給与」や「役職」が下がる傾向にあり、住宅ローンの支払いは負担感が増すと言えます。

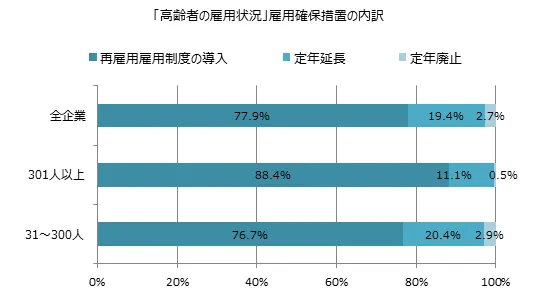

厚生労働省が令和4年に実施した「高年齢者の雇用状況」の調査結果によると、調査対象企業のうち、高年齢者雇用確保措置を実施している企業の割合は99.9%となっていますが、内訳を見ると、再雇用制度を導入している企業が70.6%、次いで定年延長が25.6%、定年廃止が3.9%となっています。60歳を過ぎても雇用が確保されるようになってきているものの約7割が再雇用であり、裏を返せば大半の方の収入が減少していると言えます。

出典(PDF):厚生労働省「令和4年『高年齢者雇用状況等報告』集計結果」

収入が先細るなかで、現役時代と変わらない金額を返済し続けるのですから厳しい老後が待っていると言わざるを得ません。今まさに住宅ローンの返済に困っている方が増えつつあるというのが現状と言えます。

老後に住宅ローンが残っている場合の対応事例はこちら→

住宅ローンは退職金で完済できるのか

現役世代の方であれば、住宅ローンは退職金で完済できる、あるいは大半を返せると思っていらっしゃる方も多いでしょう。仮に退職金を住宅ローンの返済に充てるとしましょう。老後の生活に困る可能性はありませんか?2019年に話題となった金融庁から公表されたレポートは、夫婦2人世帯が30年間老後生活を送る場合、年金収入以外に2,000万円の生活費が必要という内容でした。住宅ローンは払い終わっているという前提です。退職金を住宅ローンの返済に充ててしまうと、老後の生活費が足りなくなる危険があるのです。

出典(PDF):金融審議会市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

住宅ローンは退職時いくら残るのでしょうか。試算してみましょう。

【例】

契約時年齢:40歳

借入れ金額:3,000万円

返済期間:35年

金利:2%(全期間固定)

毎月返済額:約10万円

60歳時点での残高:約1,500万円

65歳時点での残高:約1,000万円

2018年の厚生省の調査によると、勤続年数35年以上の大学・大学院卒の定年退職者の退職給付額は、平均で2,173万円です。仮に上記の住宅ローンであれば、60歳定年退職時の退職金で完済は可能ですが、老後資金は大幅に不足します。

退職金で住宅ローンを完済できたとしても、決して安泰ではないのです。

出典(PDF):厚生省「平成30年就労条件総合調査結果の概要 退職給付(一時金・年金)の支給実態」

こんな住宅ローンが老後生活を苦しくする

退職金で完済できないあるいは退職金がない場合は、さらに厳しい状況に陥ります。老後の生活が苦しくなるのはどんな住宅ローンを組んでいる場合か、さらに詳しく見ていきましょう。

❶完済時の年齢が75歳以上の場合

通常、住宅ローンの完済時の年齢は75歳~80歳が上限です。40歳以上で35年の長期ローンを組んだ場合などは完済時の年齢が高くなります。通常、返済が苦しくなった時は、金融機関に相談して返済期間を延長して月々の支払額を少なくしてもらうのですが、完済時の年齢が75歳~80歳のローンではそういった対応が難しくなります。

❷定年後の返済比率が50%以上の場合

住宅ローンの返済比率は(返済負担率)とは、「年収に占める年間返済額の割合」のことで、一般的に25〜35%以下が適正とされています。住宅ローンの契約時は、返済比率の基準を満たしていたのでしょうが、老後はどうでしょうか。収入が先細る状況で、年金も含めた収入の半分以上を返済に充てなければいけない生活は厳しいでしょう。

❸ボーナス併用払いの場合

月々の返済の他にボーナス月に返済額が上乗せされる契約の場合は、さらに厳しくなるでしょう。老後はボーナスが支給されないのに数十万円の返済額が加算されたら、老後生活はさらに厳しくなります。

➍退職時の住宅ローン残高が2,000万円以上の場合

先ほども触れましたが、大卒35年勤続の場合の退職金の平均額が退職年金含め約2,200万円弱です。退職金の金額は人それぞれですので一概には言えませんが、住宅ローンの残高が2,000万円を超える場合などは、退職金を全部使ってもローンが残る場合があるでしょう。

老後に住宅ローンの返済で困ったら

リストラや転職などで返済計画に狂いが生じ、退職金で住宅ローンを完済できない、老後の貯蓄ができない方、今まさに老後の収入が減り住宅ローンの返済に困っている方は、セゾンのリースバックを活用してみてはいかがでしょうか。住宅ローンを完済し、愛着のあるマイホームに老後も住み続けることができます。

■セゾンのリースバックを活用する

住宅ローンの支払いが困難な場合、家の売却は一つの手段です。

通常、家を売却すると退去しなければいけませんが、リースバックを活用すれば、売却した自宅に住み続けられることができます。

リースバックとは、ご自宅を売却して現金化、売却後も住み続けることができるサービスです。

住み慣れた自宅で生活しながら、まとまった資金を調達することが可能です。

●セゾンのリースバックとは

お客様の大切なご自宅をセゾンファンデックスが買い取り、お客様は賃貸として退去せず住み続けていただけます。

セゾンファンデックスが買主となり、直接お客様のご自宅(不動産)を購入いたします。

調達した資金は、住宅ローンの返済や老後資金など様々な用途のご利用いただけます。

最大のメリットは、自宅を売却してまとまった資金を調達し、売却後も退去せずそのまま住み続けることができることです。

※戸建てだけでなく、マンションも対象です。

所有者がセゾンファンデックスとなるため、固定資産税の支払いがなくなります。

マンションの場合は管理費・修繕積立金の支払いもなくなります。

売却した自宅は、将来的に再度購入することも可能です。

●セゾンのリースバックはこんな方におすすめ

・収入が減って住宅ローンの支払いが苦しい

・住宅ローンを完済したい

・退去せず、家に住み続けたい